L’évolution merchandising vs évolution d’un cours matière

- Posted by Philippe Gosselin

- Posted on juin 29, 2012

- La chaine d’approvisionnement

- No Comments.

L’incidence des variations de cours des matières premières sur la politique merchandising : cas de la bijouterie focus Histoire d’Or-Marc Orian ( THOM )

Après 15 ans de prise de part de marché constante, la distribution bijoutière en galeries commerciales souffre d’une perte de part de marché de plus de 5 % entre 2010-2011 et 2011-2012.

Apparue dans les années 90 sur les vestiges de la société Pierre Guerrault, avec les enseignes Histoire d’Or et Marc Orian, la bijouterie en centre commercial a mis le bijou ‘Or’ à la portée du plus grand nombre. Non seulement en se rapprochant des circuits commerciaux d’une clientèle d’Hypermarchés, mais surtout en diminuant les couts d’accès au bijou ‘Or’. Notamment en diminuant la quantité métal ‘Or’ nécessaire pour donner du volume à un bijou, là où la profession traditionnelle s’appuyait sur le bijou ‘plaqué Or’. Mais en restant sur le symbolique de l’or 18 Ct, contrairement au marché Allemand, qui s’appuya sur le 9 ct pour garder la même résistance du produit plein avec le même poids d’or pur.

L’Or : une valeur symbolique qui récupère en 7 ans l’inflation perdue en 14 ans

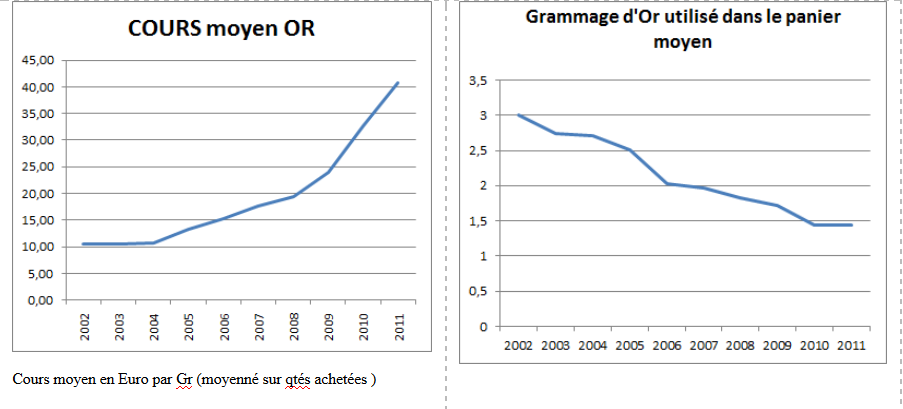

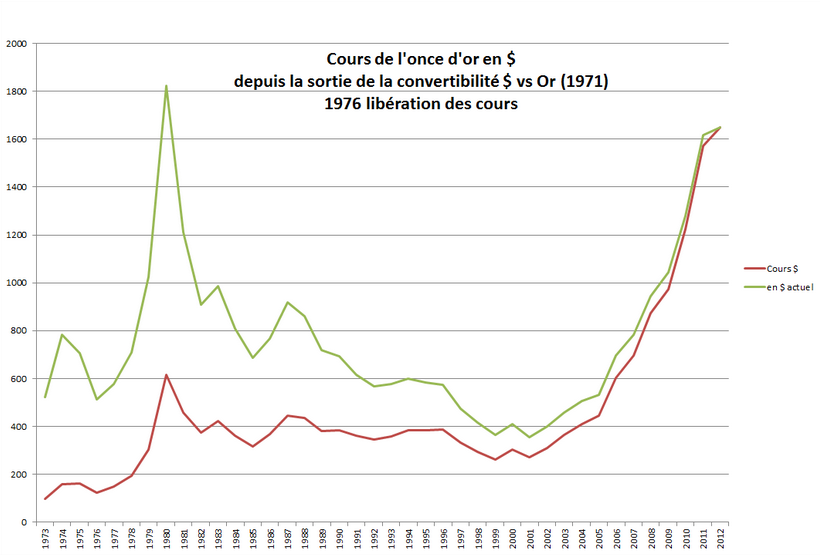

Depuis 2005, l’or métal, subit une augmentation constante qui a abouti à une multiplication du prix par 4, passant de 10 à 40 euros du gramme. Cette forte croissance s’est faite sur une période de 5 ans, alors que la première crise de croissance, après la libération des cours en 1976, qui avait porté le cours au-delà des valeurs actuelles, n’avait duré que 2 ans. Une longue période de chute puis de dévalorisation en $ constant s’en était suivie.

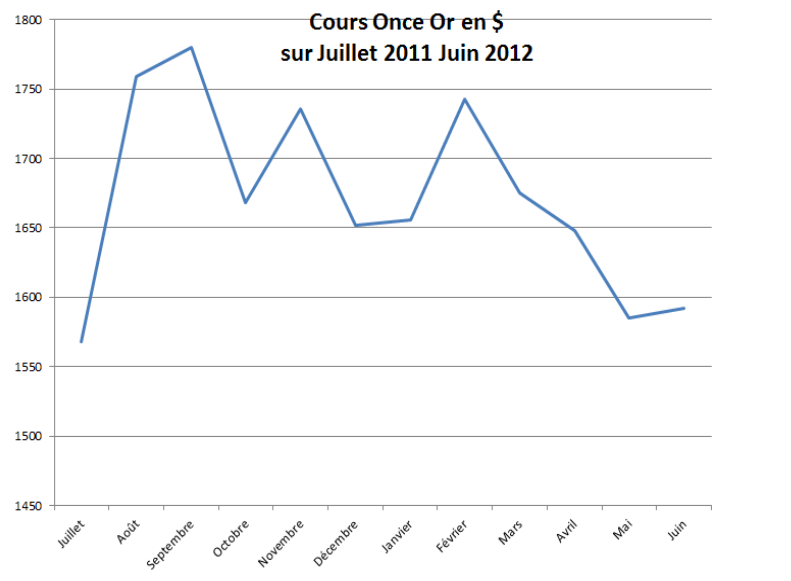

Toute aussi inquiétante, la relative stabilité du cours de l’Or, dans cette période troublée, autour de ce palier haut de 1650 $ l’once, depuis le pic de Septembre 2011 à 1900 $, malgré son rôle de valeur refuge. Cette stabilité rend les perspectives d’évolution incertaines. Ce d’autant plus que les consommations d’or, comme le soulignait un article du Global Times de Février 2012, dans les pays développés, ont été divisées par 3 entre 2001 et 2010 (de 389 à 128 tonnes aux USA, de 38 à 18 tonnes au Japon … ) et que la récupération sur les déchets électroniques représente déjà la moitié de l’extraction mondiale. Également l’Inde premier consommateur d’Or, après la réévaluation de 90% d’une taxation sur le métal importé, a vu, avec la baisse de la roupie, son marché s’effondrer, perdant plus de la moitié de son activité. La baisse des liquidités au niveau mondial et donc l’absence de risque d’inflation, sont également mauvais pour l’or valeur refuge, face aux bons du Trésor.

Les acteurs du secteur de la bijouterie ont profité diversement des grandes évolutions de la valeur métal :

La baisse des cours de 1997 à 2005 a permis de créer une offre nouvelle, basée sur l’exposition d’une largeur et profondeur de gamme, propice à des enseignes de galeries commerciales. L’offre merchandisée de la bijouterie s’est mise en synergie avec les modes de consommation habituels de l’équipement de la personne. Elle s’est implantée à l’instar des autres enseignes d’équipement de la personne dans les centres commerciaux, qui ont fleuri dans les années 90. La profession traditionnelle plombée par des stocks achetés au prix fort, n’a pu profiter de ce marché qui s’est constitué avec un Besoin en Fond de Roulement en déflation ( argent nécessaire au financement des stocks de présentation hors délais de paiement au fournisseur appelé BFR ). C’est la période d’expansion des enseignes succursalistes de Bijouterie de centres commerciaux et de la création des enseignes corners de la grande distribution.

Durant la période 2005-2009, la récupération, progressive et partielle, d’un cours équivalent à celui de 1978-1988, a marqué les orientations stratégiques différentes, des acteurs nouveaux d’une part et traditionnels d’autre part, du secteur.

Les grands succursalistes ont pu maintenir, le coût global jusqu’à la vente, des produits à apparence équivalente, et donc concomitamment un BFR qui permettait de maintenir la largeur de leur offre et les prix de vente. La fréquentation a suivi, et les ventes annexes dans la fantaisie ou l’horlogerie, ont participé à la croissance des bénéfices. Les corners de GSA ont suivi la stabilisation des prix, et rogné sur leur marge en l’absence de substituant, tout en usant de la même réduction de la part métal précieux dans la structure de leurs bijoux. A l’opposé la distribution traditionnelle, a essayé de stabiliser son CA en suivant l’inflation du prix des métaux et réduisant sa fréquentation.

Depuis 2009, l’Or dépasse les cours inflatés, de la période 79-88 hors pic. Le BFR de la distribution succursaliste se gonfle et avec, la tentation de réduction de la largeur et profondeur de l’offre. La clientèle dans ses achats oblatifs, déçue par la dégradation de sa relation hédoniste avec l’enseigne de centre commercial, se retourne vers la distribution traditionnelle ‘plus haut de gamme’. La part hédoniste des achats de bijouterie souffre de l’augmentation des prix, malgré la création du marché du rachat. Toute la profession a en effet manqué la démonétarisation du marché, qui aurait été liée au rachat substitutif des bijoux anciens, comme elle s’est développée au Japon et dans une moindre mesure en Allemagne. Le marché de la récupération, trop tardivement appréhendé, s’est implanté en tant que marché d’échange matière contre monnaie, et non envie passée contre envie actuelle.

Depuis Juin 2011, les oscillations autour de la valeur palier de 42 € du gr sont en plus de grande ampleur ; entre le 30 mai et le 6 juin, l’oscillation atteint plus de 6 %. Avec un cours de 1560 le 22 Juin 2012, l’or retrouve son cours de Juillet 2011. Cette valorisation haute et durable, est une première depuis 5 ans pour une profession, qui en France doit stocker pour assurer ses ventes quelques 8,5 tonnes d’Or[1] tournant sur 455 jours moyen et donc couvrir un BFR de plus en plus lourd.

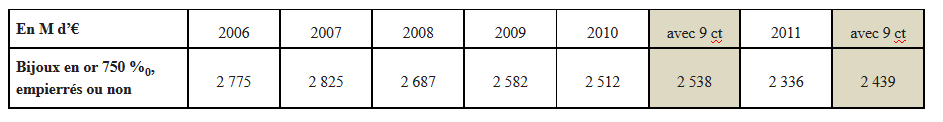

Globalement le CA du secteur bijoutier depuis 2001 est constant, mais il recouvre des segments de marché très hétérogènes, dans lesquels la part du segment de la bijouterie Or en nombre de vente est fortement décroissante.

Le marché de la Bijouterie Or s’est même contracté en CA, avec une désaffection au profit d’autres segments de marché.

Sources GFK-Panel 5

L’incertitude sur le prix de la matière de base, impacte le marché de la distribution bijoutière en France et en Europe, qui se tourne vers des solutions de substitution ou de complément.

La profession est structurellement très diverse : elle couvre le luxe de la joaillerie, la distribution bijoutière de centre-ville et de centres commerciaux, les corners d’hyper marchés et les grandes enseignes de fantaisie. La profession se trouve en pleine mutation, avec les regroupements et changements d’enseigne. Le fond Bridgepoint en rassemblant sous un même LBO, six enseignes de galeries commerciales appartenant à Histoire d’Or et Marc Orian, mi 2010, s’inscrit comme le principal agent de cette restructuration.

Le pari risqué des fonds d’investissement, pour maintenir la rentabilité de la distribution en centre commercial

La bijouterie de Centre commercial a donc appuyé son éclosion sur le symbolique de la matière ‘Or’ et le parallèle du luxe joailler. Puis, par extension, la même politique a été appliquée au lucratif rayon de l’Argent. La place des marques, autres vecteurs de symbole (mais couteuses en marge) s’est trouvée cantonnée au rayon horlogerie. Toute la stratégie de gain de part de marché depuis 2000, repose sur le maintien du coût d’accès à la symbolique du bijou ‘Or’ et à son association avec le rêve du luxe, ajoutant les critères de richesse dans la largeur, la profondeur voir même la hauteur de l’offre.

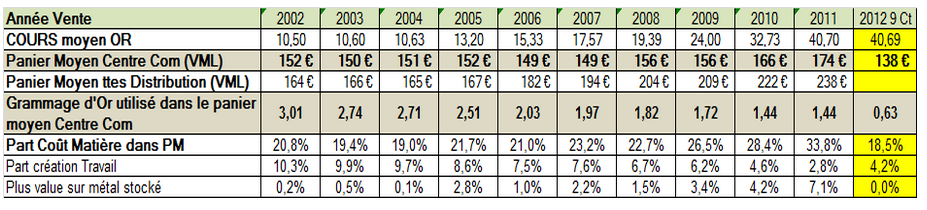

Pour maintenir le coût moyen de l’achat, le poids de l’Or pur mis dans les bijoux tout ‘Or’ a donc suivi inversement l’évolution des cours, comme le montrent les graphiques ci-dessous .

Le fond Bridgepoint, en investissant sur le regroupement des deux leaders de la bijouterie de centre commercial, comptait bien profiter d’économies d’échelles industrielles pour réduire les coûts de structure et de logistique, tout en s’ouvrant les opportunités de peser sur la modification des comportements des consommateurs que permet un quasi-monopole.

Mais le fort renchérissement du coût métal de Juillet Aout 2011 et les incertitudes sur le devenir des cours, ont réduit les marges de manœuvre des opportunités de changement.

Les investissements potentiels sur la chaîne logistique et la sécurité globale, qui auraient permis de réduire des coûts élevés, entre la production-acquisition et l’avant-vente, propres aux contraintes sécuritaires du secteur, ont subi le concurrence de a croissance du Besoin en Fond de Roulement. Le modèle de maintien du coût d’accès à la symbolique du bijou ‘Or’, s’est trouvé limité par les possibilités d’évolution à la baisse du poids du métal pur, mis dans un bijou, du moins dans le symbolique ‘Or 18 Carat’. Ce label 18 Ct représente un référent tellement symbolique, que l’Etat Français a maintenu la dénomination ‘Alliage d’Or’ pour les bijoux de moins de 18 Ct, pendant plus de 15 ans tardant à s’aligner sur la directive européenne.

Les enseignes bijoutières de Centre Commercial avaient entre 2004 et 2009 déjà réalisé la réduction drastique de leurs coûts sur l’article, qu’il soit produit ou acheté, pour arriver à maintenir leur valeur ajoutée stable, malgré l’augmentation du coût des matières premières. Ainsi au premier semestre 2010, le poids métal dans la ligne moyenne d’achat de bijou ‘Or’ était déjà descendu de 3 gr à 1.45 gr (55% de réduction depuis 2002) , la part de création et de fabrication était déjà réduite de 10 à 5 %, et le prix de vente moyen maintenu autour de 158 € ( évolution depuis 2002 en dessous de l’inflation). La part de coût « produit » arrivé en boutique dans le prix de vente HT moyen, s’est maintenue autour de 37% du prix ( à comparer aux 55 % dans le textile ).

La masse salariale est stabilisée à 13 % (contre 17.5 % dans le textile). Mais ce modèle repose sur un point mort élevé, et donc un chiffre d’affaires ‘Or’ maintenu depuis des années au moyen d’une stabilité du panier en Euros courants.

En atteignant le seuil bas de poids métal pour assurer la résistance du bijou, le renchérissement de la matière métal a eu des effets visibles. L’inflation sur les prix de revient reportée sur les prix de vente entraîne une diminution quantitative des ventes, et même une diminution du chiffre d’affaires, sur le bijou or. Le report de la clientèle sur d’autres métaux semi-précieux ouvre la concurrence avec les enseignes de fantaisie qui elles sont markétées. Il est possible d’augmenter l’attractivité de l’offre pour faire oublier le prix par une profondeur accrue ou des effets promotionnels d’aubaine. Mais dans le cadre d’un LBO, le financement du capital, non mis, se faisant par la dette de bas de bilan, l’augmentation du BFR liée à l’augmentation des prix de revient est un crime contre la finance.

Dès le premier gros choc d’Avril-Mai 2010 (+18%), les tests d’élasticité de la demande à une augmentation du prix de l’achat moyen, avaient montré qu’une augmentation de prix de 6 % entrainait une baisse de 9 % du nombre de ventes dans les enseignes de centre commercial. La clientèle de centre commercial, n’a pas été habituée à subir l’impact de l’inflation des cours, alors même qu’elle est sollicitée pour ‘revendre son Or’ par toute une profession qui s’est créée en 3 ans, autour de la reprise d’Or. L’usager est satisfait de réaliser ‘une plus-value inespérée’ autour du bénéfice tiré de cours et de valeurs très élevés et mal maitrisés. Il n’y a donc pas dans l’esprit du client de corrélation entre la valeur ‘Or’ du bijou acheté et son prix d’achat, alors qu’il y est sensibilisé dans le prix de rachat. La symbolique de l’Or ne s’appuie donc pas sur une valeur ‘Or’ que l’acte d’achat soit hédoniste ou oblatif. La communication sur la valeur de la matière première ‘réalisable’, devient quasi impossible et heureusement pour assurer le prix de vente des bijoux.

L’augmentation forte des cours lors de l’été 2011 ( +30 % entre le 04/07/2011 et le 06/09/2011 ), précipite les réactions de la distribution. Faute d’élasticité dans toutes les solutions de réduction des coûts, les enseignes de galeries commerciales sont poussées à réduire le taux d’Or dans l’alliage pour diminuer le poids de l’or pur dans le bijou présenté à la vente. Certaines enseignes pratiquent le ‘All in’ et passent au tout 9 Ct, soit une diminution de 50 % du taux d’or dans l’alliage des bijoux présentés, tout en maintenant le poids global au minimum de ce qu’il fut en 18 Ct.

Le marché allemand est déjà passé par cette réduction du titrage dès 1994-1996 ; réduction qui a engendré dans le temps, la présence de la marque même sur les bijoux or pour compenser la perte de symbolique. Et 2010/2011 fut plutôt pour les grandes marques de distribution germaniques[2], l’occasion d’une reprise de part de marché sur le marché du 14 et du 9 Ct, avec une croissance de 10 % de leur CA, en ligne avec l’augmentation de la valeur moyenne de la ligne de panier.

Les grosses chaines succursalistes françaises ont testé en 2010/2011, les produits 9 Ct et corrigé les imperfections propres à l’aspect et au manque de ductilité de l’alliage qui exigent des rapports volume/poids or pur différents du 18 Ct. Ces enseignes de galeries commerciales ont pratiqué la substitution des produits 18 Ct vers le 9 Ct en 2011/2012 en espérant profiter de la symbolique du métal sans avoir recours à un soutien markéting.

La stagnation, voire la diminution des cours, depuis Septembre 2011, permet aux autres distributeurs, notamment les bijoutiers de Centre-Ville et de groupements, de maintenir les deux marchés 9 Ct et 18 Ct en parallèle.

Cette stratégie d’exposition parallèle rend visible, la différence de l’offre et la tentative de substituer en force le marché ; cette visibilité peut créer un fossé entre la distribution succursaliste de galeries et le bijoutier de centre-ville. D’ailleurs les prospectives à partir des premiers chiffres de 2012, montrent que la valeur moyenne de la ligne d’achat ‘Or’ perd plus de 12 % en 2012 dans les enseignes de centre commercial ou les corners de GSA ayant adopté le 9 Ct, quelque fois compensée par les résidus de l’offre 18 Ct.

Le tableau montre que la part de coût ‘Or’ dans le produit en vitrine, avec le 9 Ct se retrouve au niveau de 2004. Si il y a récupération, voir maintien, du Chiffre d’Affaires, les enseignes bijoutières de Centre Commercial auront réussi un beau passage d’obstacle ; surtout avec un coût global du produit ( dans le prix de vente TTC) qui n’aura jamais été aussi bas, 22.7 % contre 28.5% au plus bas en 2006.

Mais rien n’est moins sûr, car toute réduction du coût de l’Or entrainera un regain d’attrait pour le 18 Ct, et l’effondrement immédiat du symbolique ‘Or’ pour le 9 Ct. Au mieux, si le soubresaut de début Juin engage une reprise hypothétique de la croissance de la valeur ‘Or’, le marché s’orientera vers une scission entre le marché du 75 – 350 € et le marché 350 -1000 €. Scission qui existe déjà entre la joaillerie, associée au marché du plus de 1000 €, et la bijouterie traditionnelle.

Dans tous les autres cas, stagnation ou diminution des cours, la grande distribution alimentaire, avec ses stands-corners aux enseignes du Manège à Bijoux (Leclerc) , Monde en Or (Carrefour), Carré d’or (Cora), La vie en Or (Auchan) , peu contente de s’être fait attaquer dans l’affichage low price par l’offre 9 Ct des enseignes de leurs galeries, ne se fera pas prier pour retourner sur une offre mixte. Ce retournement de situation ne sauvera peut être pas l’avenir de l’enseigne Or de Carrefour en grave difficulté (voir Figaro Eco du 04/06/2012). Mais une telle évolution probable sera d’autant plus facile, que si la descente 18 Ct vers 9 Ct peut se faire sans perte économique réelle, techniquement via la fonte du stock, la remontée est plus délicate : la vitesse de rotation des stocks, qui conditionnera la vitesse de retour du 18 Ct, n’est pas du tout en faveur des enseignes de centres commerciaux, mais bien des corners de la GSA.

En ayant abandonné, les segments de marché qui assuraient leur fréquentation et la fidélité de leur clientèle, les enseignes qui ont migré vers le tout 9 Ct, sont condamnées, pour ne pas perdre la fidélité de leur clientèle, à dissimuler leur stratégie derrière la notion unique de produit ‘Or’.

Le choix de substituer le marché, plutôt que de compléter l’offre sur deux marchés parallèles, l’un, le 9 Ct, plus propice à la satisfaction de l’achat hédoniste, l’autre 18 Ct plus appuyé sur la tradition de l’achat oblatif, est un pari ultra dépendant d’une hausse cours des métaux précieux. La seule issue en cas de défaillance d’image, sera le recours au symbolique de la marque et le changement global de modèle de croissance.

Le groupe Guérin[3] (enseignes Didier Guérin , Or du Temps…) racheté en Juin 2012 par les Galeries Lafayette numéros 3 des centres commerciaux, plus installé dans les galeries ‘riches’, a rapidement compris comment profiter de cette politique en investissant sur la part haute et moyenne du marché. En partie basse du marché des centres commerciaux, les enseignes fantaisie haut de gamme Agatha, et Swarowski, sont plus publicitairement agressives, sachant les difficultés des chaines des LBO, Cléor ou THOM.

Le marketing et le merchandising seront le devenir de l’investissement des fonds dans la distribution bijoutière

Prises en tenaille entre les bijoutiers traditionnels qui ont repris des part de marché par le maintien du 18 Ct, et les corners de GSA soucieux de reprendre leur marché d’entrée de gamme, contenues dans leur périmètre par les autres distributeurs de galeries commerciales, les enseignes du LBO de Bridgepoint disposent donc de peu d’espace pour réussir.

Certes ultra dominatrices dans les galeries avec plus de 70 % de part de marché, les enseignes de Bridgepoint peuvent imposer leur stratégie ‘All In’ d’abandon du 18 Ct ; avec le risque de la nécessité d’un nouveau modèle économique à l’allemande, où la perte de symbolique sur l’Or serait nécessairement complétée par le marketing associé aux bijoux en ‘Or Hédoniste’. Métier inconnu aujourd’hui dans les enseignes regroupées, et encore plus dans le management d’Histroire d’Or qui s’est fabriqué dans la facilité d’un bonne approche technique de la fabrication et les héritages des prédécesseurs. Les balbutiements sur la rénovation, du concept de magasins ‘Trésor’ , petites surfaces du LBO THOM, montrent combien les alternatives sont difficiles à construire sur des marchés de la consommation populaire de luxe, oblative ou hédoniste.

Lorsque Bridgepoint s’appelait encore Natwest, il s’était déjà investi sur le marché de la bijouterie de centres commerciaux sur le même Histoire d’Or. Bidgepoint était sorti (1998) avant les gros profits réalisés par ses successeurs,non sans avoir vu en son sein fleurir les solutions d’avenir, grâce à des intelligences exclues au profit de ses consultants internes.

Le fond se doit de réussir cette fois, avec un effet de levier plus faible, il pourrait revaloriser son fond de roulement et construire autour de la notion unique de produit ‘Or’, des marchés 18 et 9 Ct se déversant l’un dans l’autre au gré des fluctuations métal à l’instar de ses concurrents allemands. Pour cela, il dispose de multiples enseignes et d’un éventail de magasins de tailles très différentes, propices à faire flèche de tout bois.

Encore faut il retrouver en interne des capacités de se rénover hors de la simple technique d’achat. Car cette société constituée de 1999 à 2010 en mode léger staff and line à l’instar de Free, régresse sur le modèle Telecom 1980, au grand bénéfice des consultants fonctionnels internes amenés, ou bien facturés par Bridgepoint aux actionnaires de son fond. C’est la condition nécessaire pour garder une valeur correcte au fond (Altamir a dévalorisé sa part sur THOM de 32 % en 2012) .

Philippe GOSSELIN

[1] A comparer avec les quelques 2450 tonnes d’Or que la banque de France stocke.

[2] Christ de Douglas Holding et Wempe

[3] Convoité par le N°1 de la distribution horlogère française Pion-Galeries Lafayette

Articles Populaires

- La démarque et sa gestion

- Construire un assortiment : référencer son offre produit potentielle

- L’évolution merchandising vs évolution d’un cours matière

- ‘La marque tue la marge’ : le partage de la valeur ajoutée avec la marque

- ‘L’animation c’est le client’, les clés du merchandising pour dynamiser un flux rentrant.

- Motiver sa force de vente en période de stagnation

- Le Merchandising élément essentiel du Capital Enseigne

- Merchandising et Big-Data

- Prendre ses désirs pour des réalités

- Les auteurs